-

学习财报分析:可以从这几本书开始!

1、学院派肖星(女):清华大学教授 代表作:《一本书读懂财报》 特点:语言比较生动,内容比较简洁,可读性强张新民:对外经贸大学教授 代表作:《从报表看企业——数字背后的秘密(第3版)》 特点:讲得比较详细,适合入门。并且有配套的视频:网易公开课>>对外经济贸易大学公开课>>企业财务报表分析姜国华:北京大学光华管理学院教授 代表作:《财务报表分析与证券投资(2008)》 …- 564

- 0

-

A股最佳防雷手册:揭秘8大“造假”的重灾区(请收藏)

鉴于康美药业、康得新这种侮辱智商,欺骗投资者的财务造假。让我这个这财务圈子里工作五年的注册会计师感到愤恨,我本身也是一位股民,看到康美药业22万股东被套,感觉有责任来写一篇防雷手册给大家,让大家在以后的投资中尽量少的碰到雷区。 我们尽量从实际中的科目出发,而不是讲理论,来给大家呈现哪些科目企业造假的可能性大。记住如果出现文章的危险情况,希望大家留一个心眼,有造假的可能。即使现在没有爆发,后期爆发的…- 613

- 0

-

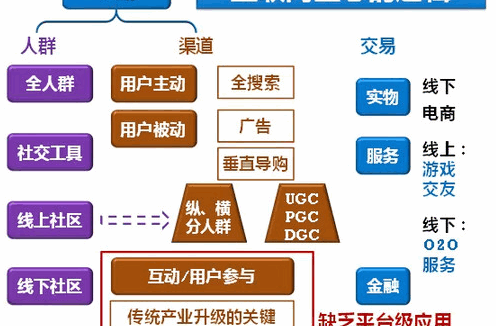

最全财务分析框架!思维导图版

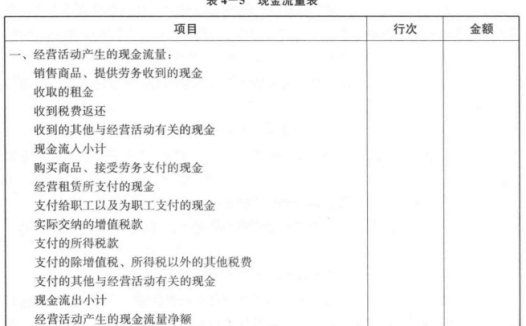

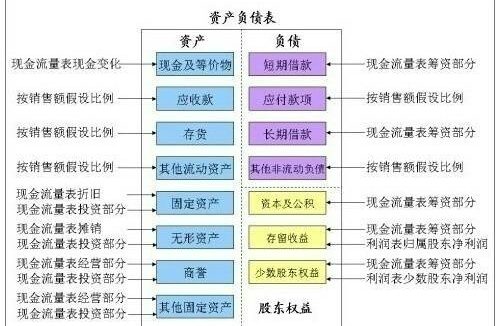

一、综述 分析一个企业的财务质量,要从这四个方面入手: 1、资产质量; 2、资本结构质量; 3、利润质量; 4、现金流量质量。 所对应的就是三张报表。 二、资产质量分析 流动资产质量分析 流动资产之货币资金 流动资产之应收款项等 三、资本结构质量分析 资本结构质量主要分析: 1、流动资产质量; 2、长期负债质量; 3、所有者权益质量。 四、利润质量分析 很多财务分析都是从利润表入手的。 因为…- 654

- 0

-

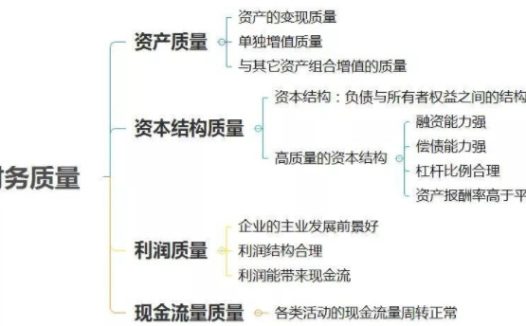

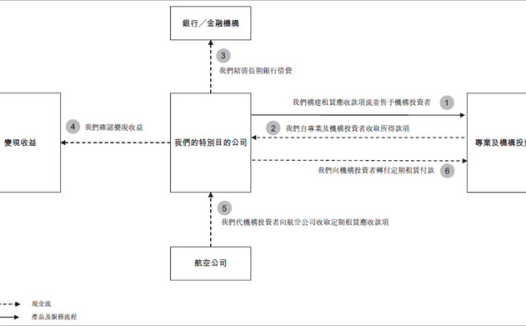

一套完整的企业财务模型图

一套完整的企业财务模型包括三张表:资产负债表、利润表、现金流量表,这三张表相互联系互相影响,构成了对一个企业财务运营的完整模拟。通过对模型参数调整,可以对企业的各种运营状况进行研究,从而对现金流和估值有深入的分析,才能深入了解公司的运营本质。 - 516

- 0

-

当我们拿到利润表的时候,我们关心什么?

重点关注: 1、营业收入; 2、净利润,尤其是扣除非经常性损益的净利润; 3、毛利率是产品竞争力的体现之一,而产品竞争力也是企业竞争力的表现; 4、三项费用:销售费用、管理费用、财务费用; 5、检查资产负债表中应收账款和存货的变化趋势与营业收入增长的匹配度; 6、检查净利润与现金流量表中经营活动产生的现金流量净额的比值关系。 营业收入的核心是公司对外输出商品或者服务所产生的经济回报,尤其是对…- 609

- 0

-

市盈率,没你想的那么简单!

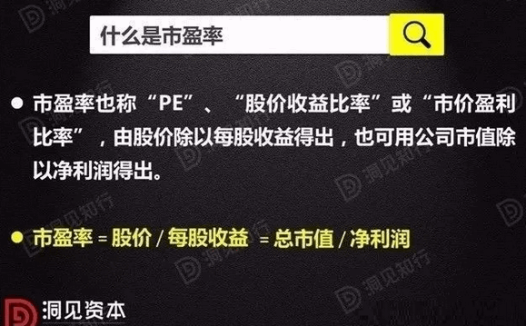

市盈率,平时接触最多最基础的估值指标,你可能也经常挂在嘴边说,我这个股票现在才十几倍的市盈率,一点都不高,但我想请问,你真的弄懂市盈率了吗?市盈率的分类有几种你知道吗?市盈率越低就越好吗? 市盈率,其实没你想的那么简单! 市盈率,也称PE、股价收益比率或者市价收益比率,它等于当前总市值除以一年的净利润,也等于当前股价除以一年的每股收益,代表了在当前盈利不变的情况下,只靠公司经营利润需要多少年才能收…- 601

- 0

-

以腾讯为例 说说怎么通过中报排雷

如何分析港股财报,以刚刚出炉的腾讯为例。掌握了这套方法,牛粉们再也不用焦急等待媒体解读,自己就可以上手啦! 以下,正文, 一、如何获取港股半年报? 像财报这类公告,咱们都可以通过权威渠道获取。A股可以去沪深证券交易所官方网站查阅,港股则可以直接登录香港交易所官方网站。 登录官网后,在右上角输入“騰訊控股”搜索后查阅公司公告,点击想要查阅的内容即可。 二、如何分析港股半年报 1、港股财报与A股财报的…- 573

- 0

-

巴菲特分析财务报表的8种方法

作者:刘建位 现在这个社会,女人爱八卦,男人也爱八卦。巴菲特也爱八卦,不过他八卦的不是花边新闻,而是分析财务报表。具体来说,巴菲特运用八种方法分析公司财务报表,我称之为巴菲特财务报表分析八卦:一、垂直分析:确定财务报表结构占比最大的重要项目 垂直分析,又称为纵向分析,实质上是结构分析。第一步,首先计算确定财务报表中各项目占总额的比重或百分比。第二步,通过各项目的占比,分析其在企业经营中的重要性。一…- 513

- 0

-

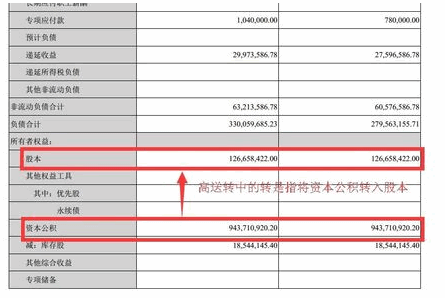

如何寻找具有高送转预期的股票

如何寻找具有高送转预期的股票 每每年报或半年报出来的时候,往往是股票高送转集中公布的时期。在众多股票中,如何寻找具有高送转预期的股票呢?只有具备高送转的条件,才能实现分红送股。那么A股股票高送转的条件具体包括哪些? 股票高送转的条件 1、上半年未分红或者分红比例较小; 2、半年报业绩大幅增长; 3、每股未分配公积金和未分配利润较高,在2元以上; 4、股本在5亿股以内; 5、公司行业具…- 611

- 0

-

财务报表主要分析哪些内容

财务报表主要分析哪些内容 投资者根据财务分析的几种表格,来分析上市公司的获利能力、偿债能力、扩展经营能力和经营效率等内容。 (一)公司的获利能力 公司获利状况如何,是衡量公司有无活力、经济效益优劣的标志,也是投资者选择公司或证券的主要依据。作为证券投资者,当然应该选择利润丰厚、投资回报率高的公司进行投资。 (二)公司的偿债能力 公司的获利能力与偿债能力并不完全成正比。有的公司当前盈利不…- 508

- 0

-

大投资家3大财务手法

这里我就简单讲讲我和我的朋友们在投资过程中经常使用的一些分析手法,实践证明,还是非常有效的。 根据5个行情阶段看不同的报表 这个问题是个大问题。 很多人搞价值投资,钻研财务报表,常常进入傻看阶段,唯报表是投资,两耳不闻窗外事,一心只读财务报表。 殊不知,资本市场不是财务报表决定的,或者说很多人没有理解到资本市场的不同阶段对财务报表的不同影响和不同需求。 我的理念就是,在一个周期性的大行情中,行情底…- 499

- 0

-

一文读懂中国企业的市盈率与估值(建议收藏!)

一、什么是市盈率? 有不少投资者知道,约翰·涅夫是市盈率之父,也有书籍把他名字译成约翰·奈夫。但并不是他发明了市盈率,真正的发明人是 20 世纪初高盛集团的一个合伙人,名字已忘,不过文献资料出自一本书,叫《揭秘高盛》。 市盈率也称「PE」、「股价收益比率」或「市价盈利比率」,由股价除以每股收益得出,也可用公司市值除以净利润得出。市盈率理解容易,是股票估值最常运用的指标之一。它的优点在于简单明了…- 552

- 0

-

以茅台为例 说说怎么通过中报挖掘牛股

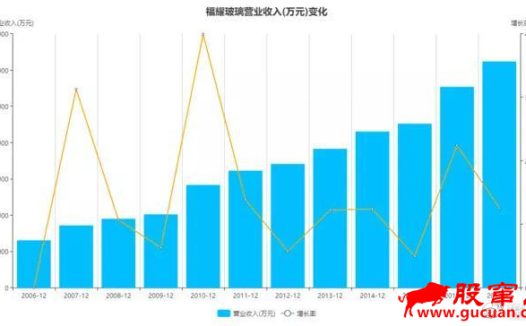

目前正是半年报密集披露期,小编应时推上半年报分析方法,希望能在关键时刻助各位一臂之力,解一解燃眉之急。排雷也好,挖牛也罢,总之,学到了总是好的。部分内容来自摩尔撰稿人@小熊投资,在此感谢! 以下,正文。 一、为何要分析半年报? 半年报虽然不比年报重要,但是承上启下,即总结了上半年企业的业绩,也会对前三季度净利润进行基本预测,对股民选股,尤其是中长线操作具有指导意义。 二、如何获取半年报相关信息? …- 511

- 0

-

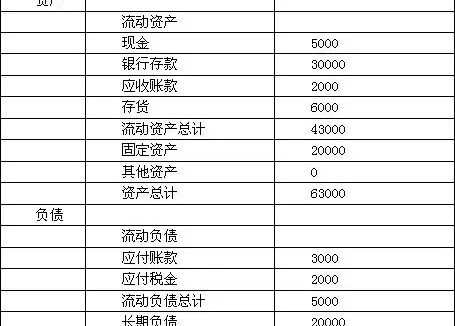

公司财务报表怎么看?重点关注这五点!

投资者在进行股票投资过程中,需要对公司的经营有一定程度的了解,从熔断之后的这一年多的行情可以看出,指数走“慢牛”个股却出现了较大的分化,同一个板块、同一个行业的两只个股有可能出现云泥之别。财务报表是投资者全面了解公司经营最行之有效的方法,今天就跟着小安来学习一下财务报表要素的分析,帮助您更容易了解自己所投资的上市公司哟。 看一份财务报表,我们应该从哪些方面来着手,才能更快、更准确的了解到公司的经营…- 533

- 0

-

如何解读财报?看懂本文就够了!

写在前面: 关于财务报告的会计学书籍汗牛充栋,本不需笔者再来饶舌,但其中大部分细节对普通投资者而言过于复杂,也没有必要全部搞懂,除非你打算从事会计或审计行业。本文将从简单实用的角度来讨论财务报告,一切以管用为主。如果通过本文的阅读,使得你在很短的时间里快乐、轻松的掌握了阅读公司年报的技巧,那么我的目的也就达到了。企业组织的三种形式 在开始学习公司财务报告之前,我们还有一些基础知识需要掌握,这…- 548

- 0

-

如何通过财报,看公司基本面

导读:虽然我本人平时做Equity不多,而且也并不是特别偏好财报来判断公司基本面,但即使平时用不上,这类基本功还是需要具备一些的。此文有点干有点长,如果没时间仔细阅读的朋友我建议先收藏备份,万一以后急需。对技术细节不感兴趣只想看故事的朋友,可跳过前文,直接阅读由长江商学院助理教授、德克萨斯大学会计学博士张维宁撰写的‘去哪儿网’与‘携程网’ 的基本面分析。 在看报表之前,首先需要得找出一些关键的问题…- 478

- 0

-

投行前辈看财务报表的思路,几招教你事半功倍!

投资者角度怎么看财报 我个人看财报,主要就是想自己来掂量和判断一个公司的绝对估值,将市值除以绝对估值得出溢价倍数,在不同股票之间进行比较,由此对于哪些股票高估或低估会形成你自己心里的看法。而如果是对于一个陌生上市公司,我习惯性地这样快速来浏览(这不是经过计划或结构化的思路,只是自然形成的快速浏览的习惯):(1)先浏览利润表的结构 浏览收入、成本费用、利润的金额和大致的比例结构,建立一个初步印象…- 497

- 0

-

如何透过报表的表象寻找企业的灵魂?

作者:Value_at_Risk 彼得林奇说过一句名言:一个钟情于计算,沉迷于资产负债表而不能自拔的投资者,多半不能成功。 他这句话的意思是说,如果投资者只盯着资产负债表的几个数字,只计算这些数字和变动,而不去思考数字背后代表的含义,不去理解公司的生意模式,那么多半你不会是一个成功的投资者,所以我们有时候会看到有些财务非常专业的人,可能做投资并没有比散户有多大的优势。 巴菲特总是自诩说不用实地…- 561

- 0

-

财务报表最应该看的三个重点

作者:石stone 财务报表分析是整个投资的起点,是绕不开的能力圈的核心能力。没有财务报表分析能力,在投资上是致命的。在财务分析学的精和不学两个极端上,普通投资者是偏向不学的一边。特别是遇到财务牛人,他们分析到借贷的明细项目,一张张的数字图表,就像是天书一般,此时,普通投资者开始怀疑否定自己,继而给自己设定了心理的天花板,预设了学也学不好的立场。最终自然地拜服在他的臭脚下。所以很多人其实根本不敢去…- 471

- 0

-

你以为你真的懂了市盈率?

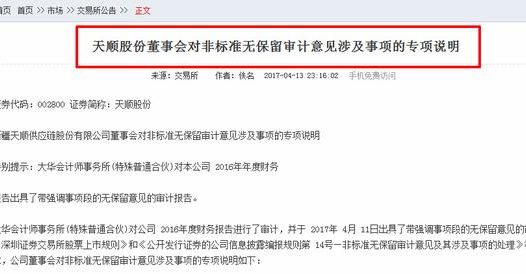

作者:远山-Gorn 转自:洞见资本 一、什么是市盈率? 有不少投资者知道,约翰·涅夫是市盈率之父,也有书籍把他名字译成约翰·奈夫。但并不是他发明了市盈率,真正的发明人是20世纪初高盛集团的一个合伙人,名字已忘,不过文献资料出自一本书,叫《揭秘高盛》。 市盈率也称“PE”、“股价收益比率”或“市价盈利比率”,由股价除以每股收益得出,也可用公司市值除以净利润得出。市盈率理解容易,是股票估…- 624

- 0

-

怎样看出财务报表中的「隐藏性负债」?

我之前做过的一个山东的项目,就是因为老板隐藏了大量的负债,结果造成后期偿债、被执行等占压现金流,被活活逼死的。所以我算个活案例。但是时光倒转,回到当时的条件之下,我依然认为不太可能得出真实的负债数额。为什么呢?因为企业隐性负债藏得真的很深……一、企业隐性负债藏得多深?1、企业的隐性负债来源于两点 民间借贷和融资租赁。2、民间借贷 主要是老板从典当、小额贷、私下拆借来的资金,毫无疑问,这一块资金一定…- 534

- 0

-

一文读懂:财务报表中的各种“猫腻”

财报总是表面上看来很美好,但实际深究起来却并非如此。由于年报中涉及大量经济、财务、证券、管理知识及很多专业术语,很多投资者在阅读上市公司年报时,会觉得不少内容晦涩难懂,难以掌握。这里面到底隐藏着怎样的秘密?投资者又该如何识别其中的门道,以免被上市公司表面的数据忽悠? 接下来我们将为您逐一解读财务报表中的各种“猫腻”造假动机: 既然我们讲的是心理博弈,那么要识别上市公司的财务造假,就先得清楚上市公司…- 536

- 0

基本面分析

幸运之星正在降临...

点击领取今天的签到奖励!

恭喜!您今天获得了{{mission.data.mission.credit}}积分

我的优惠劵

-

¥优惠劵使用时效:无法使用使用时效:

之前

使用时效:永久有效优惠劵ID:×

没有优惠劵可用!