上周和朋友一起喝茶聊天,朋友是券商营业部经理,会直接面对一些客户,其中不乏一些资产千万级别的大户。我们在聊到为何大部分投资者会亏损的时候,朋友通过和这些客户的日常交流,得出的结论是:“不止损”;如果稍微延伸一下,结论是:“不会选股还不止损”;继续延伸一下,其结论变为:“不会选股还不止损,也不学习还自以为是”。

这段话,从一个一线投资者服务从业人员看来,基本概括了大部分人亏损的直接原因。其实这不是一个新鲜的结论,在一些经典的投资书籍中,将大部分人很难在股市赚钱的原因归纳为:“总是提早卖出盈利股,而长期持有亏损股”。

在我们国内,价值投资因为有了巴菲特神一样标杆,所以其思想深入人心。但是大部分人脱离了巴菲特成功的环境:一个长期向上的市场。连巴老自己都说,自己成功的背后,其实是美国的国运。这还不是最重要的。我认为大部分学巴菲特无法成功的原因有两点:一是高估了自己长期持股面对波动的能力,换句话说,巴菲特持股都是数年甚至数十年,我们持股几个月面对波动就无法淡定;二是巴菲特有源源不断的钱。这两点,基本上就决定了大部分人和价值投资无缘。

我认为巴菲特对于大部分人的作用,变成了心理安慰。什么意思呢?自己持股个股被套的时候,会把巴菲特搬出来,开始学习巴菲特,安慰自己价值投资就是长期持有,安慰自己可以不要在意短期的亏损,这是典型的为自己的持仓找借口,说服自己,欺骗自己。

国内的投资者,按群体分类,最多的两类一是上面这种价值投资,长期持股,二是短线博弈,追涨杀跌。这两种投资方法其实都有成功者,这些金字塔尖的成功者,都是克服了自己人性的短板,找到了属于自己的圣杯。但是不可否认,大部分人还是仅仅都停留在表面而已,皮毛也摸不到,左右摇摆。我记得有一本书上面对于价值投资策略的评价,是“没有策略”、“懒人策略”,我想,作者想表达的意思,想靠着长期持有一只个股不闻不问,钱就从天上掉下来,根本就是异想天开。有些人可能会反驳,美国有巴菲特,中国有茅台,都是长期持有的典范啊,都能成功啊。是的,但是问题是,巴菲特只有一个,茅台也只有一个,我们3000多只个股中,可以像茅台这种可以长期持有的,能有几个?好的,即便是你通过自己的分析能力买到茅台(这种选股分析能力又筛选掉99%的人做不了价值投资),又有几个人能面对腰斩这种波动无动于衷呢?所以,注定了很多人成不了巴菲特。

对于大多数人来讲,注意,我说的是大多数,不是全部,价值投资仅仅就是一种自我安慰的代名词而已,用于在亏损的时候拿出来强化自我认知。

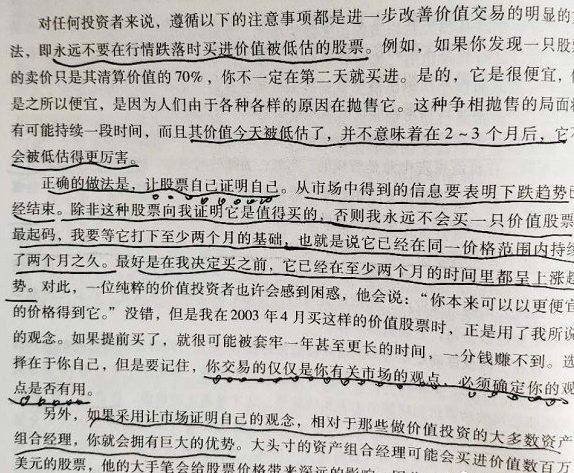

撒普博士在《通向财务自由之路》这本书上讲到对价值投资的评价,我认为比较经典:

撒普博士讲到“你交易的仅仅是你有关市场的观点”,这句话理解了,一切都会豁然开朗,无论你是价值派,还是趋势派,还是其他派别,你交易的不是股票,而是你的观点。你认为股票低估,你买入,你认为低估了一定会价值回归,那就是你的观点。而市场不一定这样认为,很多个股低估确实有低估的道理,有我们不知道的因素和黑箱。而很多高估的个股可以持续的涨,也是这个道理。事实和你预期(甚至是幻想)永远有巨大的鸿沟。

投资,拉长时间看,其实真的是对自我认知的交易。我们看到的只是我们希望看到的事情,而不一定是真实发生的事情。如果你相信市场充满了陷阱和骗局,你看的只会是这些。你相信价值回归,你就会搜集有利于这方面的证据,你相信趋势延续,也会搜集有利于趋势延续的证据。在市场中,让自己客观很难,但是这是投资成功的基础。

我渐渐明白了,客观发生的事实,远远比你预设的判断重要100倍,无论是基本面,还是走势。