来源:雪球App,作者: 鹏万陈忠良,(https://xueqiu.com/6217262310/130431714)

我们在1964年的表现

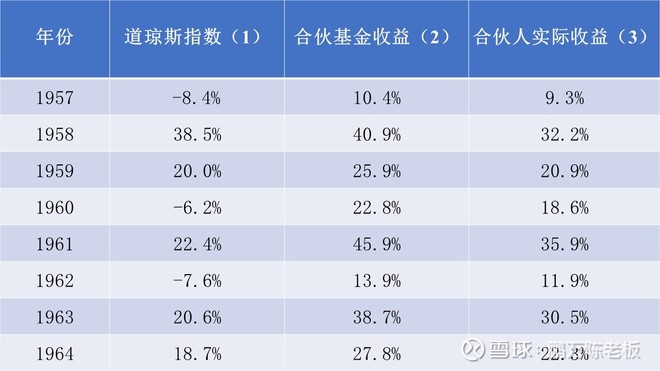

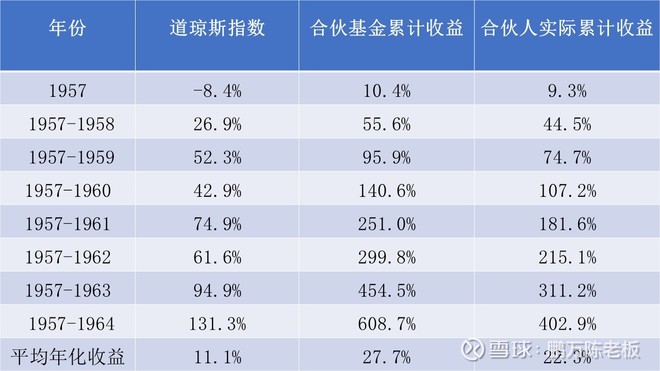

我们在1964年获得了$4,846,312.37的盈利,相对于道琼斯指数的表现而言,这并不是我们表现出色的一年。我们(BPL)1964年获得了27.8%的增长,道琼斯指数增长了18.7%。

对于有限合伙人来说,增长率为22.3%。仅仅超出道琼斯指数9.1%和3.6%,这是至1959年以来我们表现得最差的一年。

虽然如此,我却并不感到灰心丧气,因为正如我早已经反复说过的,在道琼斯指数的表现很好的年份中,我们将会难以赶上市场的上涨幅度,而我感到幸运的是这种情况尚未在1964年发生。

按复合收益率计算的情况如下:

注:每年巴菲特都会把它的合伙企业的表现和道琼斯指数以及几家大的著名投资公司的表现进行比较,同时提出自己的一些观点,并强调相比那些投资经理而言,不但他们的业绩表现远远不如自己的合伙企业,同时巴菲特自己大部分的个人财产也都放在了合伙企业里面,而不像其它的基金经理那样即便亏损自己的个人财产也少有损失。这里不再一一翻译出来。而他的投资业绩,事实证明比绝大多数基金经理的业绩好得多。

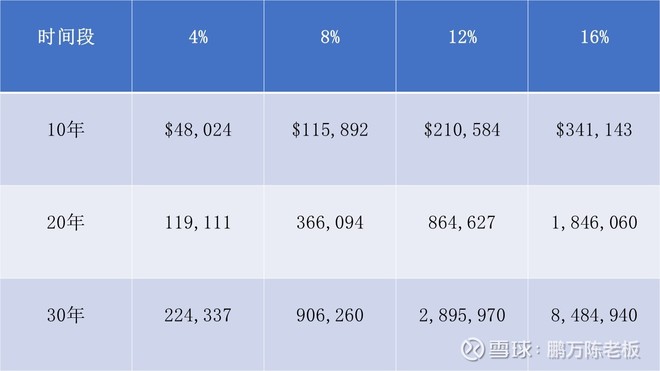

复利的喜悦

10万美元在不同的复合收益率情况下的表现:

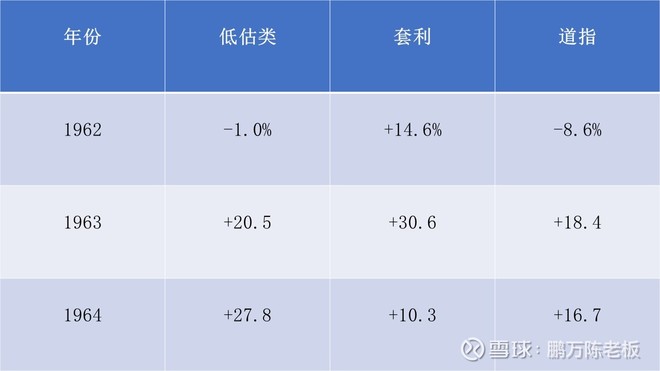

注:巴菲特随后论述了他关于长期复合收益率的观点,认为道琼斯指数近年来11%以上的复合收益率在未来是不会持续的,而他合伙企业未来的长期年均复合收益率也不可能保持在目前的高水平。之后他再次不厌其烦地简单介绍了他的三种投资方式(请参见我对1961年致合伙人信件的翻译)。

(注:我们可以看到在道琼斯指数表现不好的年份,全靠WORKOUTS(套利)的贡献才使得巴菲特战胜了市场。巴菲特的第一种投资是有可能转化为第三种投资的,即对于普通股的投资是有可能转化为CONTROLS(控制)的,控股之后巴菲特就不再在乎公司的市场价值了,只要该公司持续改善盈利,使得其资产价值不断增加,巴菲特的合伙企业的收益自然就会不断增加。为了保证在买入后有利可图,巴菲特往往是把自己当成一个真正的生意人来权衡是否买入某只股票的,这是他对普通股进行投资的基本立场,所以对于第一和第三种投资方式,巴菲特的要求是非常苛刻的,他会挑选在公司股票的市场价格远远低于起市场价值的时候买入,这样一旦他获得控股权,只要能够稍微改善公司的情况他就能够保证合理的利润,即便不可能控股,他也降低了长期持股的风险。而对于第二种投资方式,则相对巴菲特不要求什么价格远远低于价值,但是他看重的是另一方面的安全性,即短期是否可以获得确定无疑的正回报,(哪怕持股3个月只能获得3%的收益,只要该收益有确定性,那么从年化收益率的角度来看也是非常可观的收益率了,这在市场整体下跌的时候给整个投资组合带来的贡献无疑是非常巨大的,尤其是当很大一部分的资本都投入其中的时候——问题在于巴菲特自己也不是能够预测市场走势的人,因此他在信中也说到在1962年他获得超越市场水平的原因固然是在于WORKOUTS的贡献,但幸运的是他刚好是在市场低迷的时候在WORKOUTS中投入了较大比例的资金)。由此可见巴菲特的投资方式是跟很多基金经理的投资方式有着非常大的区别的。)

沃伦E.巴菲特谨上

1965年1月18日

笔记:

1.寻找低估的股票,公司不出问题或者公司所处行业、概念很热门的话就不可能廉价和低估,在此信中巴菲特也提到即使是便宜的股价提供了安全边际,仍然尽量寻找业务、管理有改善的企业

2.似乎巴菲特从来没有评论过宏观经济,利率、PMI、CPI、就业率等等,主要谈论的都是公司状况。

3.基金公司成天都在考核企业的经营状况和管理层,但是却较少有基金公司对自身有一个严格的考核标准,即使业绩长期不如被动指数,似乎也不影响高额的报酬。

*更多文章敬请关注WX GZH:鹏万陈忠良

@今日话题 @雪球私募